別讓贈與稅吃掉您的畢生積蓄!

醫師資產傳承最常見的3大錯誤與解決方案

身為醫師,您將大半生的心力奉獻給專業與病患,辛苦積累的財富不僅是個人成就的證明,更是希望能福澤家人的基石;當考慮將資產傳承給下一代時,許多人的心中難免會浮現對於高額稅負以及自身退休規劃的擔憂。

事實上,許多高資產人士在傳承規劃上,常因一時的誤解或僅是「憑感覺」操作,而犯下代價高昂的錯誤。本文將為您剖析醫師在贈與「不動產」與「股票」時,最常見的三大錯誤,並提供清晰的解決方案,幫助您守護畢生積蓄、實現圓滿傳承。

一、 錯誤一:忽略「年度免稅額」,一次性大筆贈與股票

- 常見情境

王醫師事業有成、累積了數千萬的股票資產,看到子女成家立業,他決定一次性贈與價值1,000萬元的股票給兒子以作為創業基金。他心想:「反正遲早要給,一次給完最乾脆!」

- 潛在後果

這個看似乾脆的動作卻會立即觸發高額的贈與稅!根據現行法規,每人每年的贈與稅免稅額為244萬元,王醫師一次性贈與1,000萬,扣除免稅額後仍有756萬元(1,000萬 – 244萬)的贈與淨額,需繳納10%的贈與稅,也就是 75.6萬元。

這筆錢,本來是可以完全省下來的。

- 解決方案

最聰明的贈與方式是善用「夫妻」與「年度」的雙重槓桿,將大額資產分年、分批移轉,並善用夫妻雙方的免稅額度。

- 正確做法

王醫師與其配偶,可以在今年底前,各自贈與244萬元(合計488萬元)的股票給兒子,完全免稅;隔年再各自贈與244萬元(合計488萬元),而剩餘的24萬元則可在第三年輕鬆完成。

- 最終結果:

透過三年的時間規劃,王醫師不僅將1,000萬元的資產順利移轉,更讓原本高達75.6萬元的贈與稅,降至0元。

二、 錯誤二:直接贈與「不動產」,為子女埋下未來的稅務地雷

- 常見情境:

李醫師名下有一間多年前以1,000萬元購入的住宅,現已增值至市價3,000萬元。他想直接將房子過戶給女兒,並聽說贈與不動產是以遠低於市價的「土地公告現值」及「房屋評定現值」(假設合計為500萬元)來計算贈與稅,感覺非常划算。

- 潛在後果

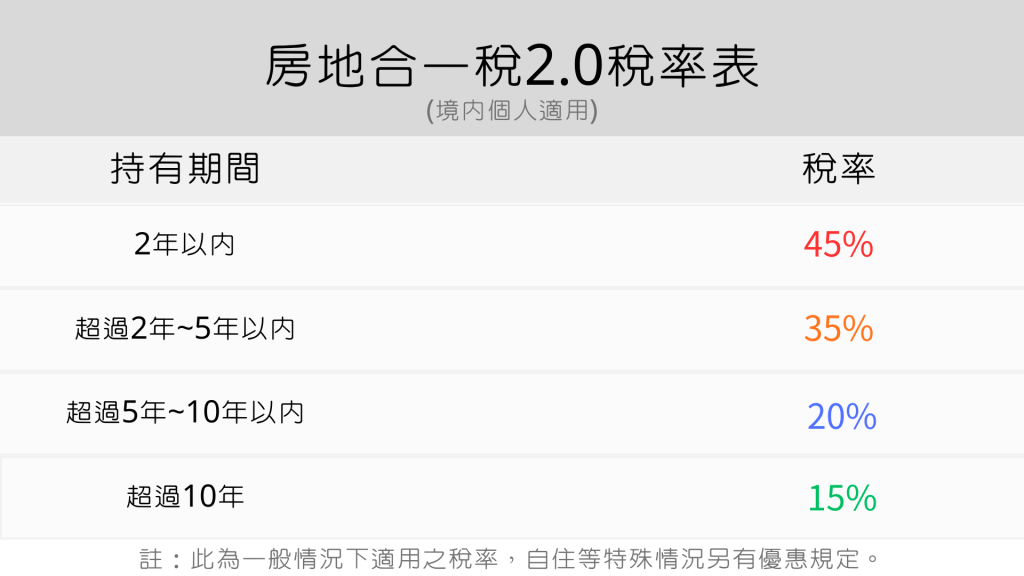

這個規劃看似聰明,然而這也為子女未來埋下了一個巨大的稅務陷阱,在試算之前,我們需要先了解「房地合一稅2.0」的一個核心概念:稅率會隨著您持有房產的時間長短而變化,持有越久,稅率越低。

了解了這個規則後,我們就能看懂陷阱在哪裡。當女兒受贈取得這間房子時,她未來出售的「取得成本」,在稅法上認定的就是這個極低的500萬元。

- 稅負試算:

- 情境A(先贈與,子女後出售):

- 李醫師付的贈與稅: (500萬 – 244萬) × 10% = 25.6萬元。

- 女兒未來出售時要付的房地合一稅: 假設女兒在持有3年後,以3,000萬元市價出售,她的持有期間短,適用35%的高稅率。其帳面獲利高達2,500萬元 (3,000萬 – 500萬),需繳納875萬元的房地合一稅 (2,500萬 × 35%)。

- 家族總稅負:25.6萬 + 875萬 = 900.6萬元。

- 情境A(先贈與,子女後出售):

- 解決方案:

- 方案一(稅負最優):由醫師本人出售,再將現金分年贈與

- 稅負試算:

- 李醫師付的房地合一稅: 他的獲利為2,000萬元(出售市價3,000萬 – 購入成本1,000萬)。由於他持有房產已超過10年,因此適用15%的最低稅率,需繳納的房地合一稅為 300萬元(2,000萬 × 15%)。

- 贈與稅: 李醫師售屋後取得的現金2,700萬元(3,000萬 – 300萬),可透過與配偶兩人運用每年的贈與免稅額度,在幾年內合法移轉給女兒,贈與稅為 0元。

- 家族總稅負:300萬元。

- 稅負試算:

- 方案二(若堅持移轉特定房產):規劃「買賣」,而非「贈與」

- 操作方式: 李醫師將房子以市價3,000萬元「賣」給女兒。女兒購屋的資金,則由李醫師與配偶運用每年的贈與免稅額,分年贈與現金給女兒來支付。

- 優點: 透過這個方式,女兒是以市價3,000萬元取得房產,未來若出售,房地合一稅的計算成本被墊高,稅負將大幅降低,而贈與現金的過程也在免稅額內完成。

三、 錯誤三:資產全數送出,忘了為自己的退休生活留後路

- 常見情境

張醫師愛子心切,看到子女有購屋或創業需求,便傾其所有,將大部分的股票與現金都贈與出去。這個決定,往往觸及了許多醫師的第二個核心痛點,也就是贈與後可能影響到自己的退休生活。

- 潛在後果

失去財務自主權,無法應對未來風險 許多人忽略了未來通膨、自身醫療(如長照費用)以及維持生活品質所需的高額開銷。過早、過度地將資產移轉出去,可能讓自己陷入晚年財務窘迫的困境。

- 解決方案

運用「信託」,兼顧「贈與」與「安養」 「贈與信託」是一個能同時滿足「照顧子女」與「保障自己」的強大工具。

- 操作方式

您可以將一筆資產(如股票或現金)成立一個信託。在信託契約中,您可以明確約定:

- 保障自己: 信託資產每年必須優先支付您與配偶的生活費、醫療費至終老。

- 照顧子女: 在滿足您自身需求後,剩餘的資產才依照您設定的條件(如:子女結婚、創業或年滿30歲時),分期、分批地支付給子女。

- 信託的優點:

- 保留控制權: 避免子女一次性拿到大筆資產後揮霍殆盡。

- 確保退休無虞: 將自己的安養需求,用具有法律效力的信託契約保護起來。

- 實現贈與目的: 仍在生前就完成了資產的贈與規劃,只是加上了保障與控制的「安全閥」。

規劃您的傳承藍圖:從今天開始

您的資產傳承計畫是否也面臨著同樣的挑戰?

錯誤的規劃不僅會侵蝕您辛苦的成果,更可能影響您安穩的退休生活!千萬別讓稅負成為親情的負擔。

立即預約新澤「家族傳承稅務規劃」一對一諮詢,讓我們的專業顧問團隊為您量身打造一個既能福澤子女,又能安享晚年的完美傳承方案。